|

Estimado Cliente de REGIATAX GROUP PC

Es esa época del año nuevamente en la que deberíamos considerar reunirnos para discutir cualquier estrategia de fin de año que pueda reducir sus impuestos de 2023. Las siguientes son algunas de las exenciones fiscales de las que puede beneficiarse, así como las estrategias que podemos emplear para ayudar a minimizar sus ingresos imponibles y la obligación tributaria federal resultante para 2023. Estado civil para efectos de la declaración Su estado civil para efectos de la declaración de impuestos puede afectar la cantidad de impuestos que paga. Por ejemplo, si califica para el estado civil como cabeza de familia (HOH, por sus siglas en inglés), tiene derecho a una deducción estándar más alta con la tasa impositivas más favorables. Para calificar como HOH, usted debe ser soltero o considerado soltero (es decir, legalmente separado o viviendo separado de un cónyuge) y proporcionar un hogar para ciertas otras personas. Si se encuentra en una situación de este tipo, debemos revisar si califica para el estado civil de HOH. Si está casado, presentará su declaración utilizando el estado civil de casado que presenta una declaración conjunta o el estado civil de casado que presenta una declaración por separado. Por lo general, presentar una declaración como casado separado no es beneficioso para fines fiscales, pero en algunos casos únicos, como cuando una de las partes gana sustancialmente menos o cuando una de las partes puede estar sujeta a multas del IRS por cuestiones relacionadas con su declaración de impuestos, puede ser ventajoso presentar la declaración como casado que presenta una declaración por separado. Además, si uno de los cónyuges no fue residente de los EE. UU. durante todo el año, existe la opción de presentar una declaración de impuestos conjunta cuando dicho estado civil conjunto no se aplicaría de otro modo, y esto puede ayudar a reducir la obligación tributaria de una pareja. Ingresos, deducciones y créditos Deducción estándar versus deducciones detalladas. La Ley de Empleos y Reducción de Impuestos de 2017 (TCJA, por sus siglas en inglés) aumentó sustancialmente los montos de deducción estándar, lo que hace que las deducciones detalladas sean menos atractivas para muchas personas. Para 2023, los montos de deducción estándar son: $13,850 (soltero); $20.800 (cabeza de familia); $27,700 (casado que presenta una declaración conjunta); y $13,850 (casado que presenta una declaración por separado). Si el total de sus deducciones detalladas en 2023 se acercará al monto de su deducción estándar, debemos evaluar si alternar entre agrupar las deducciones detalladas en 2023 y tomar la deducción estándar en 2024 (o viceversa) podría proporcionar un beneficio fiscal neto durante el período de dos años. Por ejemplo, podrías considerar duplicar este año tus contribuciones caritativas en lugar de repartir las contribuciones en un período de dos años. Si estas contribuciones, junto con los intereses hipotecarios, los gastos médicos (que se analizan a continuación) y los impuestos estatales sobre la renta y la propiedad (sujetos a la limitación de deducción de $10,000 sobre dichos impuestos que se aplica tanto a las personas solteras como a las parejas casadas que presentan una declaración conjunta; y la limitación de $5,000 sobre dichos gastos para las declaraciones de casados que presentan declaraciones por separado), exceden su deducción estándar, entonces puede ser apropiado detallar dichos gastos este año y tomar la deducción estándar el próximo año. Gastos médicos, cuentas de ahorro para la salud y cuentas de ahorro flexibles. Para 2023, sus gastos médicos son deducibles como una deducción detallada en la medida en que excedan el 7.5 por ciento de su ingreso bruto ajustado. Para ser deducibles, los gastos de atención médica deben ser principalmente para aliviar o prevenir una discapacidad o enfermedad física o mental. No incluyen gastos que son meramente beneficiosos para la salud en general, como vitaminas o vacunaciones. Los gastos deducibles incluyen las primas que paga por el seguro que cubre los gastos de atención médica y los montos que paga por el transporte para recibir atención médica. Los gastos médicos también incluyen los montos pagados por servicios de atención a largo plazo calificados y los montos limitados pagados por cualquier contrato de seguro de atención a largo plazo calificado. Dependiendo de cuál se espera que sea su ingreso imponible en 2023 y 2024, y si detallar las deducciones sería ventajoso para usted en cualquiera de los dos años, es posible que desee acelerar los gastos médicos opcionales en 2023 o diferirlos hasta 2024. El enfoque correcto depende de sus ingresos para cada año, los gastos médicos esperados, así como sus otras deducciones detalladas. También es posible que desee considerar las cuentas de ahorro para la salud (HSA, por sus siglas en inglés) si aún no tiene una. Estas son cuentas con ventajas fiscales que ayudan a las personas que tienen planes de salud con deducibles altos (HDHP, por sus siglas en inglés). Si es elegible para abrir una cuenta de este tipo, puede deducir la cantidad que aporta a la cuenta para calcular el ingreso bruto ajustado. Estas contribuciones son deducibles, ya sea que detalle las deducciones o no. Las distribuciones de una HSA están libres de impuestos en la medida en que se utilicen para pagar gastos médicos calificados (es decir, gastos médicos, dentales y de la vista). Para 2023, los límites de contribución anual son de $3,850 para una persona con cobertura individual y de $7,750 para una persona con cobertura familiar. Además, si aún no lo está haciendo y su empleador ofrece una Cuenta de Gastos Flexibles (FSA, por sus siglas en inglés), considere reservar parte de sus ganancias libres de impuestos en dicha cuenta para que pueda pagar las facturas médicas y dentales con dinero antes de impuestos. Dado que no pagas impuestos sobre este dinero, ahorrarás una cantidad igual a los impuestos que habrías pagado por el dinero que reservaste. Los fondos de la FSA se pueden usar para pagar deducibles y copagos, pero no para primas de seguros. También puede gastar los fondos de la FSA en medicamentos recetados, así como en medicamentos de venta libre, generalmente con receta médica. Los reembolsos por insulina están permitidos sin receta médica. Y, por último, las FSA también se pueden utilizar para cubrir los costos de equipos médicos como muletas, suministros como vendajes y dispositivos de diagnóstico como kits de prueba de azúcar en la sangre. Contribuciones caritativas. Los beneficios tributarios de hacer contribuciones caritativas y tomar una deducción detallada por dichas contribuciones se redujeron debido al aumento en la deducción estándar en la TCJA. Más personas están renunciando a las deducciones detalladas ya que su deducción estándar es más favorable. Si está detallando las deducciones, puede maximizar el beneficio fiscal de hacer una contribución caritativa donando activos apreciados, como acciones, en lugar de efectivo. Por lo general, hacerlo le permite deducir el valor justo de mercado del activo y, al mismo tiempo, evitar el impuesto sobre las ganancias de capital en el que se incurriría si vendiera el activo. Por ejemplo, si usted posee acciones con un valor justo de mercado de $1,000 que fueron compradas por $250 y su tasa de impuesto sobre las ganancias de capital es del 15 por ciento, el impuesto sobre las ganancias de capital que adeudaría es de $113 ($750 de ganancia x 15%). Si donas esas acciones en lugar de venderlas, y estás en la categoría impositiva del 24 por ciento, tu deducción de ingresos ordinarios tiene un valor de $240 ($1,000 FMV x 24% de tasa impositiva). También ahorra los $113 en impuestos sobre las ganancias de capital que de otro modo pagaría si vendiera las acciones; Esa cantidad se destina a la organización benéfica. Por lo tanto, el costo después de impuestos de la donación de acciones apreciadas es de $647 ($1,000 - $240 - $113) en comparación con el costo después de impuestos de una donación de $1,000 en efectivo, que sería de $760 ($1,000 - $240). Sin embargo, también es importante tener en cuenta que las deducciones fiscales por contribuciones de propiedad de ganancias de capital a largo plazo apreciadas pueden estar limitadas a un cierto porcentaje de su ingreso bruto ajustado, dependiendo del monto de la deducción. Además, si tiene una cuenta de jubilación individual y tiene 70 años y medio o más, es elegible para hacer una contribución caritativa directamente de su IRA. Esto es más ventajoso que tomar una distribución y donar a la organización benéfica que puede o no ser deducible como una deducción detallada. Si sus deducciones detalladas, incluida la contribución, son menores que su deducción estándar, entonces no recibe ningún beneficio tributario por hacer la donación de esta manera. Al hacer la donación directamente de su IRA a una organización benéfica, elimina la inclusión de la distribución de la IRA en sus ingresos. Esto, a su vez, reduce su ingreso bruto ajustado (AGI, por sus siglas en inglés). Y debido a que varios elementos relacionados con los impuestos, como la deducción de gastos médicos o la tributación de los ingresos del seguro social o el impuesto sobre los ingresos netos de inversión del 3.8 por ciento, se calculan en función de su ingreso bruto ajustado, un AGI reducido puede aumentar potencialmente su deducción de gastos médicos, reducir el impuesto sobre los ingresos del seguro social y reducir cualquier impuesto sobre los ingresos netos de inversión. Gastos incurridos mientras se trabaja desde casa. Aunque más personas están trabajando desde casa en estos días, los gastos relacionados no son deducibles si usted es un empleado. La TCJA eliminó la deducibilidad de dichos gastos cuando suspendió la deducción por gastos misceláneos detallados que estaba disponible antes de 2018. Sin embargo, si trabajas por cuenta propia y trabajaste desde casa durante el año, las deducciones fiscales aún están disponibles. Por lo tanto, si ha estado trabajando desde casa como contratista independiente, debemos discutir qué gastos ha incurrido que podrían reducir su ingreso imponible. Deducción de intereses hipotecarios. Si vendió su residencia principal durante el año y adquirió una nueva residencia principal, la deducción por cualquier interés sobre su deuda de adquisición (es decir, su hipoteca) podría ser limitada. La deducción de intereses hipotecarios sobre hipotecas de más de $750,000 obtenidas después del 14 de diciembre de 2017 se limita a la parte de los intereses asignables a $750,000 ($375,000 en el caso de contribuyentes casados que presentan una declaración por separado). Si tiene una hipoteca sobre una residencia principal adquirida antes del 16 de diciembre de 2017, la limitación se aplica a las hipotecas de $1,000,000 ($500,000 en el caso de contribuyentes casados que presentan una declaración por separado) o menos. Sin embargo, si opera un negocio desde su hogar, una parte asignable de los intereses de su hipoteca no está sujeta a estas limitaciones. Intereses en deudas con garantía hipotecaria. Potencialmente, puede deducir los intereses pagados sobre la deuda con garantía hipotecaria, pero solo si usó la deuda para comprar, construir o mejorar sustancialmente su vivienda. Por lo tanto, por ejemplo, los intereses de un préstamo con garantía hipotecaria utilizado para construir una ampliación de su vivienda existente suelen ser deducibles, mientras que los intereses del mismo préstamo utilizado para pagar gastos personales, como la deuda de la tarjeta de crédito, no lo son. Venta de una vivienda. Si vendió su casa este año, hasta $250,000 ($500,000 para casados que presentan una declaración conjunta) de la ganancia de la venta se excluye de los ingresos. Sin embargo, esta cantidad se reduce si parte de su casa fue alquilada o utilizada para fines comerciales. Por lo general, una pérdida en la venta de una casa no es deducible. Pero, de nuevo, si alquiló parte de su casa o la usó para negocios, la pérdida atribuible a esa parte de la casa es deducible. Cancelación de la deuda de residencia principal calificada. Si tenía alguna deuda calificada de residencia principal que se canceló en 2023, no se incluye en los ingresos brutos. Deducciones por primas de seguros hipotecarios. Es posible que tenga derecho a tratar los montos pagados durante el año por cualquier seguro hipotecario calificado como intereses deducibles de residencia calificada si el seguro se obtuvo en relación con la deuda de adquisición de una residencia calificada. Deducciones por exceso de pérdidas comerciales. Los contribuyentes que no sean sociedades anónimas pueden deducir el exceso de pérdidas agrícolas; sin embargo, dichos contribuyentes no pueden deducir el exceso de pérdidas comerciales. Un exceso de pérdida comercial para el año fiscal es el exceso de deducciones agregadas atribuibles a sus oficios o negocios sobre la suma de su ingreso bruto o ganancia agregada más un monto umbral. El monto límite para 2023 es de $289,000 o $578,000 para declaraciones conjuntas. Exención de impuestos de transferencia de ingresos comerciales calificados. Bajo la exención del impuesto sobre la renta de negocios calificados, se permite una deducción del 20 por ciento para los ingresos comerciales calificados de empresas unipersonales, corporaciones S, sociedades y LLC gravadas como sociedades. Si califica para la deducción, que está disponible tanto para los que detallan como para los que no lo son, se toma en su declaración de impuestos individual como una reducción de los ingresos imponibles. Esta exención de impuestos está sujeta a algunas restricciones y limitaciones complicadas, pero las reglas que se aplican a las personas con ingresos imponibles iguales o inferiores a un cierto umbral ($364,200 para contribuyentes conjuntos; $182,100 para otros contribuyentes) son más simples y permisivas que las reglas que se aplican a las personas con ingresos por encima de esos umbrales. Crédito tributario por hijos. Para 2023, hay disponible un crédito tributario por hijos de hasta $2,000 por cada hijo menor de 17 años, según su ingreso ajustado modificado. Además, un crédito no reembolsable de $500 está disponible para dependientes calificados que no sean hijos calificados. Cuando el crédito exceda el monto máximo del impuesto adeudado, puede ser reembolsable. El monto máximo reembolsable para 2023 es de $1,600 por hijo calificado. El crédito de $500 se aplica a dos categorías de dependientes: (1) hijos calificados para quienes no se permite un crédito tributario por hijos, y (2) parientes calificados. El monto del crédito se reduce para los contribuyentes con ingresos brutos ajustados modificados superiores a $200,000 ($400,000 para casados que presentan una declaración conjunta) y se elimina en su totalidad para los contribuyentes con ingresos brutos ajustados modificados superiores a $240,000 ($440,000 para casados que presentan una declaración conjunta). Crédito por Ingreso del Trabajo. El crédito tributario por ingreso del trabajo (EITC, por sus siglas en inglés) se determina multiplicando su ingreso del trabajo para el año (pero solo hasta una cantidad máxima de ingreso del trabajo) por un porcentaje de crédito que varía dependiendo de si tiene hijos calificados y, de ser así, el número de hijos calificados. El EITC también está sujeto a una limitación basada en su ingreso bruto ajustado. Para 2023, el monto máximo del EITC es (1) $600 para un contribuyente sin hijos calificados, (2) $3,995 para un contribuyente con un hijo calificado, (3) $6,604 para un contribuyente con dos hijos calificados y (4) $7,430 para un contribuyente con tres o más hijos calificados. Además, el EITC no se puede reclamar si sus ingresos por inversiones (incluidos intereses, dividendos, ingresos netos por ganancias de capital e ingresos netos por alquiler) superan los $11,000 para 2023. Crédito por Cuidado de Dependientes. Si incurrió en gastos para cuidar a un niño u otro dependiente para poder trabajar, puede ser elegible para el crédito por cuidado de hijos y dependientes. Este crédito está disponible para las personas que, para trabajar o buscar trabajo, tienen que pagar por servicios de cuidado infantil para dependientes menores de 13 años. El crédito también está disponible para los montos pagados por el cuidado de un cónyuge o un dependiente de cualquier edad que es física o mentalmente incapaz de cuidarse a sí mismo. El crédito no está disponible para montos pagados a un dependiente o contribuyente menor de 19 años. El monto del crédito es un porcentaje específico de sus gastos totales relacionados con el empleo, por lo general, el 35 por ciento reducido (pero no menos del 20 por ciento) en un punto porcentual por cada $2,000 por el cual su ingreso bruto ajustado para el año fiscal exceda los $15,000. Los gastos relacionados con el empleo incurridos durante cualquier año tributario que pueda considerarse no pueden exceder los $3,000 para una persona calificada o $6,000 para dos o más personas calificadas. Crédito Tributario de Prima. Un subsidio de seguro de salud está disponible en forma de un crédito tributario de asistencia para la prima para las personas y familias elegibles que compran un seguro de salud a través del Mercado de Seguros de Salud, también conocido como el "Intercambio". La disposición es el resultado de la Ley de Protección al Paciente y Cuidado de Salud Asequible (PPACA, por sus siglas en inglés). Este crédito es reembolsable y pagadero por adelantado directamente a la aseguradora en el Intercambio. En el pasado, las personas con ingresos superiores al 400 por ciento del nivel de pobreza no eran elegibles para estos subsidios. Sin embargo, el tope se ha eliminado hasta 2025 y, por lo tanto, cualquier persona puede calificar para el subsidio. Además, el porcentaje de sus ingresos pagados por el seguro de salud bajo un plan PPACA está limitado al 8.5 por ciento de los ingresos. Por lo tanto, si compra su propio seguro de salud directamente a través de un Intercambio, puede recibir mayores créditos fiscales para reducir sus primas. Deducciones y créditos relacionados con la educación. Es posible que ciertas deducciones, créditos y exclusiones de impuestos relacionados con la educación estén disponibles para 2023. Por ejemplo, se permiten distribuciones libres de impuestos de un programa de matrícula calificado, también conocido como plan de la Sección 529 de hasta $10,000 para gastos de educación superior calificados. Los gastos de educación superior calificados para este propósito incluyen los gastos de matrícula en relación con la inscripción o asistencia de un beneficiario designado a una escuela primaria o secundaria pública, privada o religiosa, es decir, desde el jardín de infantes hasta el grado 12. También incluye los gastos de cuotas, libros, suministros y equipos necesarios para la participación en ciertos programas de aprendizaje y los reembolsos de préstamos educativos calificados en cantidades limitadas. Una regla especial permite distribuciones libres de impuestos a un hermano de un beneficiario designado (es decir, un hermano, hermana, hermanastro o hermanastra). Como resultado, el titular de una cuenta 529 puede hacer una distribución de préstamo estudiantil a un hermano del beneficiario designado sin cambiar el beneficiario designado de la cuenta. Dependiendo de su ingreso bruto ajustado modificado para el año, también puede calificar para: (1) un Crédito Tributario de la Oportunidad Americana de hasta $2,500 por año por cada estudiante elegible; (2) un crédito de aprendizaje perpetuo de hasta $2,000 para la matrícula y las cuotas pagadas por la inscripción o asistencia de usted, su cónyuge o sus dependientes a cursos de instrucción en una institución educativa elegible; (3) una exclusión de los ingresos por los intereses recibidos de los bonos de ahorro para la educación; y (4) una deducción por intereses de préstamos estudiantiles. Si calificaste para cualquier condonación de préstamos estudiantiles en 2023, el monto condonado generalmente será excluible de tus ingresos para fines de impuestos federales. Sin embargo, es posible que sea responsable de los impuestos estatales o locales sobre la renta debido a la descarga. Créditos de energía limpia. Para 2023, los créditos fiscales de energía limpia disponibles incluyen (1) créditos para propiedades de energía residencial (el crédito para mejoras en el hogar de eficiencia energética y el crédito de energía limpia residencial) y (2) créditos relacionados con vehículos (el crédito para vehículos limpios nuevos, el crédito para vehículos limpios de propiedad anterior y el crédito para propiedades de reabastecimiento de combustible alternativo). Estos créditos se ampliaron significativamente con la Ley de Reducción de la Inflación, generalmente a partir de 2023. El crédito por mejoras de eficiencia energética en el hogar es un crédito por el 30 por ciento de los costos de todas las mejoras de eficiencia energética calificadas y los gastos de propiedad de energía residencial que realice durante el año. Este crédito está sujeto a un límite anual de $1,200, y también hay límites para tipos específicos de mejoras calificadas. Estos límites son: (1) $250 para cualquier puerta exterior ($500 en total para todas las puertas exteriores), (2) $600 para ventanas y tragaluces exteriores, (3) $600 para otra propiedad de energía calificada (incluyendo acondicionadores de aire centrales; paneles eléctricos y ciertos equipos relacionados; calentadores de agua de gas natural, propano o aceite; hornos de aceite; calderas de agua), y (4) un límite anual más alto de $2,000 para bombas de calor y calentadores de agua con bomba de calor, estufas y calderas de biomasa. La Ley de Reducción de la Inflación también agregó un crédito de hasta $150 por año para auditorías de energía en el hogar. Los techos no califican para el crédito a partir de 2023. El crédito residencial de energía limpia equivale al 30 por ciento del costo de ciertas propiedades calificadas instaladas o utilizadas en relación con su hogar. Las propiedades que califican son: (1) propiedad eléctrica solar, (2) propiedad solar de calentamiento de agua, (3) propiedad de celda de combustible, (4) propiedad de energía eólica pequeña, (5) propiedad de bomba de calor geotérmica y (6) tecnología de almacenamiento de baterías. No hay límite anual o de por vida para el crédito de energía limpia residencial, excepto con respecto a la propiedad de celdas de combustible, que está limitada a $500 por cada medio kilovatio de capacidad. Además, si más de una persona vive en su hogar, el crédito combinado para todos los residentes no puede exceder los $1,667 por cada medio kilovatio de capacidad de celda de combustible. Un nuevo crédito para vehículos limpios de hasta $7,500 puede estar disponible si adquirió un vehículo eléctrico calificado y lo puso en servicio (es decir, recibió el vehículo) este año. Para calificar, el vehículo debe haber sido ensamblado en América del Norte. El cálculo del monto del crédito dependerá del momento en que recibas el vehículo. Si recibiste la entrega antes del 18 de abril de 2023, el crédito total para vehículos limpios nuevos equivale a un monto base de $2,500 y se incrementa según la cantidad de energía de propulsión producida por la batería. Para los vehículos entregados a partir del 18 de abril de 2023, el monto del crédito equivale a $3,750 para los vehículos que cumplen con un requisito de minerales críticos más $3,750 para los vehículos que cumplen con un requisito de componentes de batería. Se aplican límites de precio (es decir, limitaciones de MSRP) según el tipo de vehículo ($80,000 para camionetas, SUV y camionetas; $55,000 para otros vehículos). El Departamento de Energía proporciona una lista al FuelEconomy.gov de vehículos limpios elegibles que cumplen con los requisitos para reclamar este crédito, incluida la limitación de MSRP aplicable. El crédito no está disponible si su ingreso bruto ajustado para el año es superior a $300,000 (casado que presenta una declaración conjunta), $225,000 (cabeza de familia) y $150,000 (soltero). A partir de 2024, el nuevo crédito para vehículos limpios puede transferirse al concesionario y utilizarse como pago inicial en el momento de la venta. A partir de este año, también está disponible un crédito para la compra de un vehículo limpio de segunda mano. El monto del crédito es el menor de (1) $4,000 o (2) 30 por ciento del costo del vehículo. Para calificar para el crédito para vehículos limpios de segunda mano, el vehículo debe ser vendido por un concesionario por un precio de venta no superior a $25,000, y la venta debe ser la primera transferencia del vehículo desde el 16 de agosto de 2022. Además, el comprador debe ser un contribuyente individual que no pueda ser reclamado como dependiente por otro contribuyente, que compre el vehículo para uso y no para reventa, y a quien no se le haya permitido el crédito de vehículo limpio de propiedad anterior en ninguno de los 3 años anteriores a la venta del vehículo. El crédito no está disponible para contribuyentes con ingresos brutos ajustados superiores a $150,000 (casados que presentan una declaración conjunta), $112,500 (cabeza de familia) y $75,000 (solteros). Al igual que el nuevo crédito para vehículos limpios, este crédito será transferible al concesionario a partir de 2024. El crédito por propiedad de reabastecimiento de combustible para vehículos de combustible alternativo se permite con respecto a cualquier artículo único de propiedad calificada de reabastecimiento de combustible para vehículos de combustible alternativo puesta en servicio durante el año tributario no más de (1) $100,000 en el caso de propiedad depreciable, y (2) $1,000 en cualquier otro caso. La propiedad calificada incluye equipos de carga bidireccional, y el crédito también se puede reclamar para estaciones de carga eléctrica para vehículos de dos y tres ruedas que están destinados a ser utilizados en la vía pública. Planificación de la jubilación Si puede permitírselo, invertir la cantidad máxima permitida en un plan de jubilación calificado le generará un gran beneficio fiscal. Si su empleador tiene un plan 401(k) y usted tiene menos de 50 años, puede diferir hasta $22,500 de ingresos en ese plan para 2023. Se permiten contribuciones de $7,500 si tiene 50 años o más. Si tiene un plan 401(k) SIMPLE, la contribución máxima antes de impuestos para 2023 es de $15,500. Esa cantidad aumenta a $19,000 si tiene 50 años o más. La contribución máxima deducible de IRA para 2023 es de $6,500 y esa cantidad aumenta a $7,500 si tiene 50 años o más. Acontecimientos de la vida Los eventos de la vida pueden tener un impacto significativo en su obligación tributaria. Por ejemplo, si usted es elegible para usar el estado civil de cabeza de familia o cónyuge sobreviviente para 2023, pero cambiará a un estado tributario para efectos de la declaración de soltero para 2024, su tasa impositiva aumentará. Si se casó o divorció durante el año y cambió su nombre, debe notificar a la Administración del Seguro Social (SSA, por sus siglas en inglés). Del mismo modo, se debe notificar a la SSA si tiene un dependiente cuyo nombre ha sido cambiado. Una discrepancia entre el nombre que aparece en la declaración de impuestos y los registros de la SSA puede causar problemas en el procesamiento de las declaraciones de impuestos e incluso puede retrasar los reembolsos de impuestos. Hágame saber si se ha visto afectado por un evento de la vida, como un nacimiento o muerte en su familia, la pérdida de un trabajo o un cambio de trabajo, o una jubilación durante el año. Todo esto puede afectar su situación fiscal. Impacto de la futura legislación Ha habido discusiones en curso entre republicanos y demócratas sobre un posible acuerdo fiscal con respecto a un restablecimiento de la capacidad de gastar el 100 por ciento de los gastos de investigación y desarrollo de una empresa, que expiró a fines de 2021, a cambio de un crédito tributario por hijos mejorado que es como el crédito tributario por hijos mejorado de 2021 promulgado como parte de la Ley del Plan de Rescate Estadounidense de 2021. Debido a que no está claro qué legislación tributaria se puede aprobar antes de fin de año, si es que hay alguna, tendremos que basar nuestra planificación de fin de año en la ley existente. Llámeme a su conveniencia para que podamos programar una cita para discutir su declaración de impuestos de 2023 y determinar si es posible que venza algún pago de impuestos estimados antes de fin de año.

0 Comments

Comprender las cuentas

El Plan de cuentas es una lista completa de cuentas y saldos utilizados para rastrear cuánto dinero tiene, debe, gana y gasta una empresa. Todas las empresas deben seguir un método sistemático de asignación de números de cuenta para identificar cada nombre de cuenta conocido como Estados Financieros, aunque no es necesario usar números. También se debe elegir un método contable ya sea diferido o efectivo. Pregunte a su contador cual es el que usted usa o más le conviene usar. Enseguida encontraras algunas de las categorías usadas con frecuencia: Cuentas de resultado (pérdidas y ganancias)

Números de cuenta Números de cuenta son los números que le corresponden a cada cuenta para ayudar a reconocer la categoría de la cuenta. Aunque es innecesario en el uso de números de cuenta La regla general es asignar a los siguientes números los nombres de cuenta dentro de estas categorías:

Al crear tu archivo de empresa, agrega los números de cuenta dados por tú contador Los activos incluyen todo lo que tu negocio posee y aumenta el valor de tu negocios. Generalmente los activos se clasifican en dos tipos: actual y fijo. Si un activo puede ser liquidado en 12 meses o menos, es un activo corriente. Estas son unas cuentas de activos utilizados: Activos corrientes

Activos fijos

Pasivos Los pasivos incluyen dinero que una empresa debe o tiene para cumplir con sus obligaciones. Al igual que los activos, los pasivos también están categorizados como corriente y fijos. Si la empresa tiene que devolver el dinero dentro de los próximos 12 meses, es una responsabilidad actual. Aquí están algunas cuentas de responsabilidad utilizados: Pasivo corriente

Pasivos de largo Plazo

El capital es esencialmente el valor contable de tu empresa. Si restamos lo que debe (pasivo) de lo que tienes (activos), el equilibrio es la cantidad de capital. La Clasificación de tu empresa con el IRS (empresa unipersonal, Asociación, LLC Compañía de Responsabilidad limitada Corporación) determina sus cuentas patrimoniales. Aquí están las cuentas de patrimonio común para los diferentes tipos de empresas

Ingresos Cuentas de ingresos se utilizan para registrar la cantidad de dinero que se trae a una empresa a través de sus actividades regulares. Las cuentas de ingreso más común se nombran después de el servicio o producto que la empresa ofrece y vende. Por ejemplo, si una firma de contabilidad recibe ingresos de dos preparación de impuestos y de contabilidad, entonces separan las dos cuentas de ingresos, tales como "Preparación de impuestos" y "Contabilidad", debe ser creado. Si deseas ser más específico con tus ingresos y seguirle la pista de dónde viene tu dinero Utiliza la función de los artículos. Proporcionan elementos de los detalles de escenas de ingresos más fácil. Ingresos

Los oficios de la construcción son diferentes de los contratistas generales porque se centran en una específica clasificación comercial tales como Electricistas, fontaneros o plomeros, albañiles, soldadores, jardineros y carpinteros son ejemplos de oficios de la construcción. Práctica común para una empresa que se ocupa en un comercio específico debe tener una cuenta de ingreso llamada renta del trabajo. Esta es la mejor práctica ya que la mayoría de las empresas de la construcción son contratadas para más de un servicio, y puede ser tedioso agregar diferentes categorías para cada cuenta de ingresos. Pero sería un mejor uso de Bookkeeping usar objetos más detallados de los servicios ofrecidos. Costo de mercancías vendidas Las cuentas de Costo de mercancías vendidas se utilizan para realizar un seguimiento de los costos directos de productos fabricados o vendido. Si su negocio se ocupa principalmente en servicios, entonces es muy posible que usted no tienen las cuentas de costo de mercancías vendidas. Hay inventarios varios métodos (por ejemplo de seguimiento como FIFO, LIFO, coste medio) puede utilizar para determinar el costo de mercancías vendidas. Costo de mercancías vendidas se puede determinar generalmente de estas cuentas:

Gastos... A continuación se muestran las cuentas de gastos más utilizadas dependiendo de el giro de su negocio: seguir el link Otros ingresos/gastos Otros ingresos se refieren a los ingresos generados a partir de otra cosa diferente de las operaciones diarias de la empresa. Algunos ejemplos de cómo usted adquiriría otros ingresos son:

Otros gastos son simplemente los gastos que su empresa no paga normalmente. Otros gastos pueden incluir:

Los estados financieros también son conocidos como: estados financieros, informes financieros o estados contables, básicamente es una serie de informes utilizados por instituciones/empresas que reflejan la situación económica y financiera y los cambios ocurridos en una fecha o período determinado. Dicha información es útil para la administración de la empresa, las autoridades reguladoras (IRS, Hacienda) y otras partes interesadas como accionistas, acreedores o empresarios en diversas industrias. En general, este tipo de informes reflejan los resultados finales de una contabilidad elaborada con base en varios principios de contabilidad generalmente aceptados y normas contables o normas contables. En cuanto a la contabilidad, es realizada por contadores certificados, y en varios países estos profesionales deben estar registrados en organismos de control públicos o privados para ejercer tal profesión. ¿Cuáles son los 5 estados financieros? Cuando empiezas a llevar la contabilidad de una empresa, necesitas saber cuáles son los 5 informes contables básicos. Estas declaraciones nos dan derecho a conocer con claridad la situación económica y financiera de la empresa y es un trámite obligatorio que debe registrarse y presentarse en el registro mercantil cada año. Los siguientes son los 5 estados financieros básicos de una empresa:

El informe financiero es uno de los documentos más importantes para evaluar y conocer el estado financiero de la empresa, por lo tanto, las empresas están obligadas a presentar estos documentos también posteriormente. sin embargo, quienes decidan medio año para ese ejercicio deberán presentar sus cuentas individualmente. Por ello, es importante explicarte los 5 principales estados financieros que debes conocer a la hora de evaluar la situación financiera de una empresa: Estados financieros: Compilación El informe financiero es uno de los documentos más importantes para evaluar y conocer el estado financiero de la empresa, por lo tanto, las empresas están obligadas a presentar estos documentos posteriormente al año contable. sin embargo, quienes decidan medio año para ese ejercicio deberán presentar sus cuentas individualmente. Por ello, es importante explicarte los 5 principales estados financieros que debes conocer a la hora de evaluar la situación financiera de una empresa:

Los estados financieros deben seguir algunas características establecidas que ayuden a que la información sea lo más clara y comprensible posible para los destinatarios de los estados. • Comprensibilidad • Relevancia • Comparabilidad • Confiabilidad • Pertinencia La información financiera debe contener determinadas características que apunten a promover la consecución de sus objetivos y aseguren la eficacia de su uso. Las funciones requeridas para completar los estados financieros incluyen, por ejemplo:

Los estados financieros secundarios son estados que les permiten hacer un análisis líneo por la línea del estado financiero principal y se revisan como anexos a dichos estados; Por lo tanto, no todos los estados financieros secundarios suelen ser utilizados por la misma empresa, por lo que su uso depende de la capacidad financiera y los principios contables de cada empresa. Consolidación de estados financieros La consolidación de estados financieros es una técnica contable que permite la preparación de una serie de estados financieros únicos que contienen información del grupo empresarial que refleja la situación tradicional, económica y financiera del estado financiero como una serie de datos y resultados. de empresas relacionadas y al mismo tiempo formar un grupo empresarial. Estados financieros individuales Los estados financieros individuales de una empresa pierden su importancia cuando la empresa forma un grupo que constituye más de una unidad de negocio, donde cada empresa tiene sus propias características y donde la controladora directa o indirectamente decide sobre varios aspectos de la operación de las compañías Tal situación ocurre cuando el panorama general de la actividad de la empresa no se presenta por separado en las cuentas de cada empresa y se oculta u omite cierta información importante, por ejemplo: créditos y débitos mutuos, en algunos casos hay resultados mutuos irreales o no realizados. En los casos mencionados, la información consolidada, que incluye: balance del grupo cuentas de empresarial y cuenta de pérdidas y ganancias, proporciona una mejor secuencia e información financiera que se omite. Sociedad dominante o dominante Una empresa que tiene una participación mayoritaria en un grupo se denomina "empresa matriz o controladora", mientras que las empresas controladas se denominan "dependientes, controladoras o subsidiarias". De acuerdo con la normativa mercantil y fiscal, refleja la existencia de grupos empresariales, por lo que impone la obligación de formular y presentar cuentas anuales consolidadas de forma que la información contable individual de cada sociedad perteneciente al grupo no cumple con carácter general el requisito. mostrar situación económica y financiera del grupo empresarial. Impuesto sobre Sociedades Por lo que la legislación suele permitir que el grupo empresarial tribute con el concepto de entidad pasiva en el Impuesto sobre Sociedades, para ayudar a que la tributación se adapte a la capacidad financiera del grupo empresarial. Requisitos para estados financieros correctos

¿Cuánto cuesta preparar sus impuestos? Nadie puede escapar de ellos. No puedes esconderte de ellos. Pero puedes conseguir que alguien más los haga. Sí, estamos hablando de impuestos. Para aquellos de nosotros que preferimos pasar nuestros fines de semana en el parque con los niños o, francamente, en cualquier otro lugar que no sea en un escritorio con nuestros formularios y horarios de impuestos, encontrar un asesor fiscal en esta situación puede ser nuestra única esperanza. temporada de impuestos ¿Cuánto cuesta que un profesional se ocupe de sus impuestos? averigüemos mas de cerca ¿Cuánto cuesta preparar sus impuestos? La respuesta corta va a ser: depende. La respuesta un poco más larga es que el costo de declarar impuestos con un profesional de impuestos depende de varios factores. El costo promedio para preparar una declaración de impuestos básica es de aproximadamente $ 250. Esta tarifa cubre el estándar 1040 y la declaración estatal sin deducciones. Pero no se detenga en ese número todavía. Si bien el promedio nacional es un buen punto de partida, muchos factores determinan los costos reales. La verdad es que la preparación de impuestos puede costar entre $ 200 y $ 600 o más, según la complejidad de su situación fiscal, el lugar donde vive y cómo cobra el profesional de impuestos por los servicios. Aquí hay cuatro preguntas que debe hacerse al decidir cuánto gastar en su declaración de impuestos: 1. ¿Qué tan calificado quieres que sea tu profesional? El preparador de impuestos promedio cobra menos que un consultor o contador de alta calidad con amplia experiencia. Pero cuando se trata del IRS y su dinero, puede haber mucho en juego, dependiendo de su situación. No nos malinterpretes. Queremos que ahorres dinero tanto como tú. Pero cuando contratamos a expertos como especialistas en impuestos, médicos y mecánicos, todos aportamos más dinero para hacer bien el trabajo. A largo plazo, vale la pena pagar $ 100- $ 300 adicionales si el experto es minucioso, preciso y nos ahorra una cantidad razonable. Recuerde, aquí estamos hablando de calificaciones, así que ajuste sus expectativas profesionales en consecuencia. 2. ¿Qué tan organizados están sus impuestos? Presentarte en la oficina de un profesional con recibos arrugados, sucios de donde los trajiste todo el año y carpetas manila llenas de registros desorganizados definitivamente pagarás una tarifa alta. Aquí está nuestra regla general: cuanto más organizado seas, menos trabajo tendrá que hacer un profesional de impuestos. Y eso significa un costo menor al final. 3. ¿Dónde vives? Los honorarios por contratar a un profesional de impuestos difieren en todo el país. Por ejemplo, puede esperar pagar más que el promedio en la costa del Pacífico y menos en el sur del País. Aquí están las tarifas promedio de preparación de impuestos para un 1040 detallado con un Anexo A y una declaración estatal en cada región basados en los años 2020 y 2021:

4. ¿Qué tan complicados son sus impuestos? Seamos honestos por un segundo: si desea una simple declaración de impuestos, probablemente podría salirse con la suya pagando una tarifa cercana al rango mínimo. Pero cuanto más complicada sea su situación fiscal, más tiempo le llevará preparar su declaración. Y todos sabemos que el tiempo es dinero. Por ejemplo, digamos que tienes un negocio secundario. Querrá detallar las deducciones y presentar un formulario del IRS del Anexo C además de su 1040 básico. En ese caso, el costo promedio es de alrededor de $ 515 o más. ¿Cómo fijan sus precios los asesores fiscales? Cuando se siente con un asesor fiscal por primera vez, asegúrese de preguntar cómo le van a cobrar. ¡No debería ser un secreto y no quieres sorpresas! Un asesor fiscal generalmente seguirá uno de estos cinco métodos: 1. Cobran una tarifa fija por cada formulario o anexo de impuestos. ¡Sin condiciones, y/o peros al respecto! Tienen una tarifa plana por formulario u horario. Si se pregunta cuáles son los costos promedio para presentar formularios comunes, aquí está el desglose:

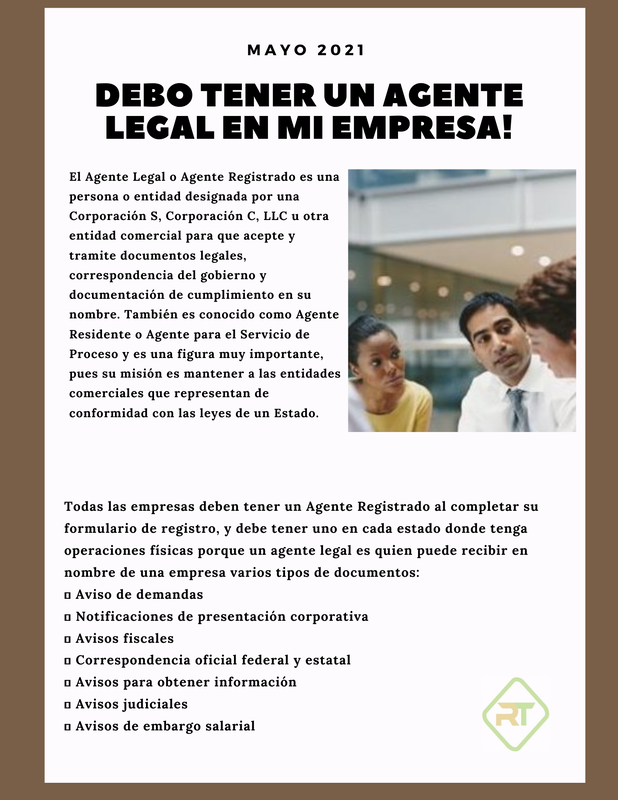

Si trabaja con el mismo asesor fiscal cada año, a menudo obtendrá una tasa equivalente. Eso significa que su asesor le cobrará lo que cobró el año anterior y tal vez más si su situación fiscal se ha vuelto más compleja. 3. Cobran una tarifa mínima y más si sus impuestos son complicados. Algunos asesores cobran una tarifa plana, pero si los haces pensar demasiado, tendrán que cobrarte más para compensar su tiempo. Definitivamente pregunte por adelantado si su asesor tiene tarifas adicionales más allá de la tarifa plana. 4. Cobran una tarifa basada en el valor, un precio basado en el sentimiento. Algunos asesores fiscales dirán: "Sus impuestos le costarán aproximadamente $ 350. "Puede ver cómo las tarifas basadas en el valor pueden conducir fácilmente a disputas. Por otra parte, los asesores hacen esto día tras día y están acostumbrados a cotizar tasas que coincidan con la grasa del codo que necesitarán poner en el trabajo. 5. Cobran una tarifa por hora. Si su asesor fiscal cobra por hora, asegúrese de averiguar cuánto cobran y cuánto tiempo esperan dedicar a sus impuestos. Por lo general, un profesional de impuestos cobrará una tarifa por hora entre $ 100 y $ 200 por hora, dependiendo del tipo de formularios de impuestos que necesite presentar. Si pueden hacer sus impuestos en menos tiempo, no se quedará atascado con una factura alta al final. Piense en el costo de la preparación de impuestos como el costo de cortarse el pelo: puede obtener un corte de pelo simple por un precio muy bajo. Claro, puede que no sea el mejor corte de pelo que hayas tenido, pero por $ 10, no puedes quejarte. Ahora, si desea usar un estilista hábil, alguien que le ponga una toalla caliente en la parte posterior del cuello, masajee su cuero cabelludo, le dé un gran corte de pelo y lo peine completamente antes de salir, debe pagar más. Lo mismo ocurre con los asesores fiscales. Si paga alrededor de $ 220, probablemente obtendrá un preparador de impuestos promedio que puede o no ayudarlo a obtener todas las deducciones que merece. Pero por un poco más, puede obtener un asesor fiscal confiable que se preocupe por su situación, lo ayude a comprender y le explique los cambios fiscales y se asegure de que obtenga el reembolso máximo este año.  Una compañía de responsabilidad limitada existe como una entidad híbrida que combina la protección de responsabilidad limitada de una corporación con la flexibilidad de una sociedad. Una LLC se forma cuando se presentan los artículos de organización con el secretario o el departamento de estado. Usted no tiene que residir en el mismo estado donde se produce la formación de LLC. Importancia Puede formar una LLC en cualquier estado y en el Distrito de Columbia. En todos los estados, los miembros de LLC reciben protección de responsabilidad limitada contra las deudas y obligaciones de la compañía. El proceso de formación de LLC es muy similar, independientemente de dónde se forme la LLC. Sin embargo, las tarifas para presentar artículos de organización varían de un estado a otro. Por ejemplo, el Estado cobra $ 500, a partir de 2011, para presentar los artículos de organización en Illinois, pero solo cuesta $ 90 presentar los artículos de organización en Indiana. Artículos de Organización Los artículos de la organización contienen información básica como el nombre y la dirección del negocio, y el propósito de iniciar la LLC. La duración de la existencia de la LLC debe aparecer en los artículos, junto con el nombre y la dirección de cada organizador responsable de presentar los artículos ante el secretario o departamento de estado. Dependiendo del estado de formación, los artículos pueden necesitar indicar si la compañía es administrada por sus miembros o si los no miembros se encargarán de las tareas gerenciales. El método de presentación de artículos de organización varía de un estado a otro. Dependiendo del secretario o departamento de estado. Agente Registrado Cada LLC debe mantener un agente registrado en el estado de formación de la compañía. Un agente registrado puede ser una persona o empresa que acepta recibir documentos de notificación de demandas contra la compañía. El nombre y la dirección física del agente registrado de la LLC deben aparecer en los artículos de la organización. Puede contratar a una compañía para proporcionar servicios de agente registrado a la LLC si no tiene un miembro o gerente que pueda actuar como agente registrado de la compañía. El costo de contratar a un agente registrado varía de una compañía a otra. Además, si su LLC tiene una oficina física en el estado de formación, se le puede permitir a la compañía actuar como su propio agente registrado, dependiendo de las reglas del estado donde se forma la LLC. Consideraciones Si planea realizar negocios en el estado donde vive, puede ser mejor formar la LLC en su estado de residencia. Por ejemplo, si forma una LLC en Delaware, pero realiza todos sus negocios en Florida, evitará pagar tarifas en Delaware simplemente formando la LLC en Florida. Debe registrarse como una LLC extranjera en cada estado donde la compañía realiza transacciones comerciales, presentar informes anuales y pagar cualquier tarifa impuesta por el estado extranjero. Las tarifas adicionales y el papeleo se pueden evitar formando la LLC en su estado de residencia.  El impuesto de franquicia de Texas es un impuesto de privilegio impuesto a cada entidad sujeta a impuestos formada u organizada en Texas o que hace negocios en Texas. Estas entidades incluyen:

Las siguientes entidades no presentan ni pagan impuestos de franquicia:

Margen El impuesto de franquicia se basa en el margen de una entidad sujeta a impuestos. A menos que una entidad sujeta al impuesto califique y elija presentar utilizando el cálculo EZ, la base impuesta es el margen de la entidad imponible y se calcula de una de las siguientes maneras:

Los ingresos totales se determinan a partir de los montos de ingresos reportados para el impuesto federal sobre la renta menos las exclusiones legales. Las exclusiones de los ingresos incluyen las siguientes:

Costo de los bienes vendidos El costo de los bienes vendidos generalmente incluye los costos relacionados con la adquisición y producción de bienes personales tangibles y bienes inmuebles. Hay otros derechos de costo de los bienes vendidos para ciertas industrias. Las entidades sujetas a impuestos que solo venden servicios generalmente no tendrán una deducción del costo de los bienes vendidos. Consulte la Sección 171.1012 del Código Tributario y la Regla 3.588 para obtener más información sobre el costo de los bienes vendidos. Compensación La deducción de compensación incluye lo siguiente:

Consulte la Sección 171.1013 del Código Tributario y la Regla 3.589 para obtener más información sobre la compensación. Prorrateo El margen se asigna a Texas utilizando una fórmula de prorrateo de un solo factor basada en los ingresos brutos. Consulte la Sección 171.106 del Código Tributario y para obtener más información sobre el prorrateo. Créditos disponibles Los siguientes créditos fiscales de franquicia están disponibles:

Informes combinados Las entidades sujetas a impuestos que forman parte de un grupo afiliado que participa en un negocio unitario deben presentar un informe de grupo combinado. Los miembros de un grupo combinado deben utilizar el mismo método para calcular el margen. Consulte la Sección 171.1014 del Código Tributario y la Regla 3.590 para obtener más información sobre los informes combinados. Declaraciones de impuestos de franquicia e informes informativos Cada entidad sujeta a impuestos debe presentar un Informe de Impuestos de Franquicia (Sin Impuestos Adeudados, Cálculo EZ o Formulario Largo) y un Informe de Información (Informe de Información Pública o Informe de Información de Propiedad). Tasas de impuestos de franquicia, umbrales y límites de deducción de compensación Consulte Tasas de impuestos para obtener información sobre la información actual e histórica sobre las tasas de impuestos. Fechas de vencimiento, extensiones y métodos de presentación Los informes de impuestos de franquicia vencen el 15 de mayo de cada año. Si el 15 de mayo cae en sábado, domingo o feriado legal, el siguiente día hábil se convierte en la fecha de vencimiento. La Oficina del Contralor otorgará tentativamente una extensión de tiempo para presentar un informe de impuestos de franquicia al recibir oportunamente el formulario apropiado. Oportuno significa que la solicitud se recibe o matasellos en o antes de la fecha de vencimiento del informe original. Consulte Extensiones de impuestos de franquicia de tiempo para presentar para obtener más información. Puede presentar su informe de impuestos de franquicia, o solicitar una extensión de tiempo. Hay una multa de $ 50 por un informe de impuestos de franquicia presentado después de la fecha de vencimiento, incluso si no se debe pagar ningún impuesto con ese informe e incluso si el contribuyente posteriormente presenta el informe. Renuncia Esta publicación pretende ser una guía general y no un recurso exhaustivo sobre los temas tratados. No es un sustituto del asesoramiento legal.  ¿TIENES TU PROPIA EMPRESA Y NO SABES COMO TE JUBILARÁS? No siempre el propietario de una empresa piensa en su jubilación cuándo va empezando en su negocio lo cual es comprensible, porque siempre está buscando en hacerlo crecer. Sin embargo, en algún momento, todos los emprendedores quieren saber cómo se jubilarán cuándo llegue el momento. Por eso se tienen que analizar algunos aspectos de los cuáles dependerá su jubilación. Veámoslo a continuación ¿COMO ME RETIRARÉ DE LA EMPRESA? ¿Vendo mi empresa a otra persona para que lo dirija? ¿Vendo todos los activos y cierro el negocio para siempre? ¿Entrego el negocio a un miembro de mi familia? ¿Vendo mi negocio a los empleados? ¿Sigo como asesor externo? Hay diferentes estrategias de retiro, veámoslo ahora por tipo de estructura empresarial para conocer las opciones y planificar con anticipación. JUBILACIÓN DE PROPIETARIO ÚNICO Quizá sea la forma más simple de retirarse porque no hay empleados y puede decidir pagar sus deudas, vender los activos, y cerrar el negocio. Si así lo decide deberá presentar una declaración final de impuestos comerciales y formularios de impuestos adicionales. El propietario deberá informar al IRS anunciando el cierre para modificar su número de identificación de empleador y necesitará hacerlo mediante una carta con datos precisos, así como informar al Seguro Social. Retiro al ser parte de una Sociedad Los pasos para la jubilación se convierten en un tema más complicado, debe describirse en un acuerdo de asociación los pasos para que un miembro deje la sociedad, puesto que esto no debe significar necesariamente el cierre de la empresa. Así, el socio puede vender sus acciones a un tercero, a los socios restantes o retenerlas. Quien quiera su jubilación siendo parte de una sociedad deberá será asesorado para redactar el Aviso de Jubilación, pues este le protegerá de las responsabilidades de la empresa al dejarla. Igualmente deberá revisar con el estado para ver si la sociedad continua sin alguno de los miembros, por que en algunos estados no está permitido Jubilación de una (LLC) Siempre se sugiere tener un procedimiento documentado en la LLC donde se indique cuáles serán los pasos para seguir. Así mismo debe tener por escrito un acuerdo operativo ante el Estado que describa lo que los miembros poseen, sus derechos y que sucede cuando alguien quiere dejar el negocio. De esta manera el miembro que se jubila podrá tener la certeza de lo que le corresponde por sus acciones. Deberá presentarse nuevo acuerdo operativo de la conformación. Retirada de una corporación C En este caso esta corporación esta separada de sus propietarios y estos son empleados de ella lo que significa que están protegidos de responsabilidad personal, por lo tanto, como empleados pueden jubilarse y la empresa seguir sin ningún cambio. El miembro presenta su renuncia a la compañía y a la junta directiva, y se decide lo que sucederá con las acciones, pudiendo conservarlas y seguir siendo miembro de la junta. La corporación debe presentar nuevos artículos de incorporación y estatutos corporativos con el estado. Vender un negocio para jubilarse Otra opción es disolver su empresa por completo antes de venderla. Si es una corporación o LLC deberá acordar la disolución con dos tercios de las acciones con derecho a voto, deberá asegurarse de presentar un aviso al estado, presentar sus declaraciones de impuestos finales y notificar al IRS. Quienes la adquieran deberán presentar su número de identificación fiscal federal y presentar la documentación correspondiente al gobierno. No presentar la documentación adecuada puede resultar en impuestos, multas y otros cargos. Quiere jubilarse y no sabe como hacerlo contacte a Regiatax quien le ayudará a presentar la documentación adecuada y evitar riesgos innecesarios. Manténgase informado. Paragraph. Haz clic aquí para editar. Su bienestar o situación financiera es única y particular. Casi siempre, creemos que el bienestar equivale a cuánto dinero ganamos, nuestros puntos del crédito bancario o al valor neto que tengamos. En realidad, este bienestar es determinado por cómo usted administra su dinero. Entre ellos están, qué tanto es capaz de mantenerse al día con sus pagos, qué tan confiado se siente sobre sus ahorros y en definitiva, si tiene o no, la libertad suficiente para tomar aquellas de su dinero que le permitan disfrutar de la vida.

|

|

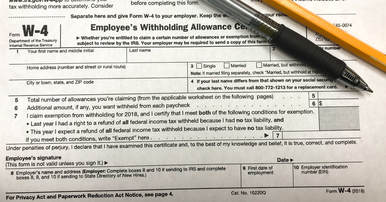

.La Calculadora de Retención

El IRS les anima a todos a usar la Calculadora de Retención para hacer una rápida “revisión del cheque”. Esto es aún más importante este año, debido a los cambios recientes a la ley tributaria en 2018.

La Calculadora le ayuda a identificar su retención de impuesto para así asegurar que en el trabajo le retengan de su paga la cantidad correcta de impuestos.

Hay varias razones para revisar su retención:

- El verificar su retención puede ayudar a prevenir que se le retenga impuesto insuficiente, resultando en una factura tributaria inesperada, o una multa a la hora de impuestos en el año que viene.

- Igualmente, ya que el reembolso promedio está sobre los $2,800, usted tal vez prefiera que se le retenga menos impuesto por adelantado y recibir más en su cheque.

Planifique para el futuro: Consejos sobre el uso de este programa

- La Calculadora le pedirá estimar la cantidad de sus ingresos en 2018, el número de hijos que va a reclamar a base del Crédito Tributario por Hijos y el Crédito por Ingreso del Trabajo, y otros elementos que afectarán sus impuestos de 2018. El proceso le tomará unos minutos.

- Recoja sus talones de cheque más recientes.

- Tenga a mano su declaración de impuestos más reciente. Una copia de su Formulario 1040 debidamente completado le ayudará a estimar sus ingresos de 2018, además de otras características, así agilizando el proceso.

- Tenga en cuenta que el resultado de la Calculadora únicamente puede ser tan exacto como la información que usted proporciona. Si sus circunstancias cambian durante el año, vuelva a la Calculadora para asegurar que la retención sea todavía correcta.

- La Calculadora de Retención no le pide información sensible que le identifica personalmente, tal como su nombre, números de Seguro Social, dirección o números de su cuenta bancaria. El IRS no guarda ni registra la información que usted ingresa en la calculadora.

¿Listo para empezar? Asegúrese de darle al Javascript permiso para operar.

Calculadora de retención

Para cambiar su retención:

- Use el resultado de la Calculadora para ayudarle a completar nuevo Formulario W-4 , Employee's Withholding Allowance Certificate (Certificado de Descuentos del Empleado para la Retención), en inglés, y

- Entregue el Formulario completado a su empleador lo antes posible. La retención ocurre a lo largo del año, así que es mejor tomar esta acción lo antes possible.

Si tiene más preguntas llamenos 972-695-6280 o al 214-713-9941. o llame al IRS

Alicia Molina

Alicia Molina es la C E O de la firma REGIATAX GROUP, PC. con más de una década de experiencia tributaria especializada en impuestos de negocios e individuales. A lo largo de su carrera, se ha centrado en simplificar temas tributarios complejos y educar a los clientes para maximizar sus beneficios tributarios y planeación de impuestos. Alicia es responsable de la revisión de las declaraciones de impuestos individuales, federales y multi-estatales. Además de representar a los clientes en las auditorias y resoluciones de problemas fiscales ante el IRS. Provee asesoría de negocios y a su vez incorpora a las empresas a nivel estatal y federal para clientes nacionales e internacionales. Alicia es asesora profesional del programa contable Quick Books e imparte clases del mismo.

Alicia tiene una Licenciatura en Ciencia y Contabilidad De la Universidad de Texas en Dallas, es un preparador de impuestos con licencia federal que tiene derechos ilimitados para practicar ante el IRS, ella ha sido reconocida por el Programa del IRS VITA por sus contribuciones a la comunidad por su trabajo en los centros de asistencia de impuestos para contribuyentes de bajos recursos.

Alicia Molina es la C E O de la firma REGIATAX GROUP, PC. con más de una década de experiencia tributaria especializada en impuestos de negocios e individuales. A lo largo de su carrera, se ha centrado en simplificar temas tributarios complejos y educar a los clientes para maximizar sus beneficios tributarios y planeación de impuestos. Alicia es responsable de la revisión de las declaraciones de impuestos individuales, federales y multi-estatales. Además de representar a los clientes en las auditorias y resoluciones de problemas fiscales ante el IRS. Provee asesoría de negocios y a su vez incorpora a las empresas a nivel estatal y federal para clientes nacionales e internacionales. Alicia es asesora profesional del programa contable Quick Books e imparte clases del mismo.

Alicia tiene una Licenciatura en Ciencia y Contabilidad De la Universidad de Texas en Dallas, es un preparador de impuestos con licencia federal que tiene derechos ilimitados para practicar ante el IRS, ella ha sido reconocida por el Programa del IRS VITA por sus contribuciones a la comunidad por su trabajo en los centros de asistencia de impuestos para contribuyentes de bajos recursos.

Publicado el 5 de Enero del 2018

El 18 de julio de 2017, el servicio de rentas internas emitió reglamentos finales y temporales que actualizaban las fechas de vencimiento y las reglas para extensiones de tiempo para archivar para ciertas declaraciones de impuestos e información de las declaraciones de impuestos. Estas regulaciones son aplicables para las declaraciones enviadas en o después del 20 de julio de 2017, sin embargo, muchos de los cambios estatutarios eran eficaces 31 de diciembre, 2015, y esos cambios estatutarios reemplazan estas regulaciones finales.

Estas regulaciones finales reflejan los cambios estatutarios de varios proyectos de ley aprobados por el Congreso a finales de 2015 que contenían disposiciones que afectan a los artículos que no están relacionados con el proyecto de ley principal. La "ley de mejoramiento de la elección del cuidado de la salud del transporte de superficie y del veterano de 2015" y la ley de "proteger a los norteamericanos de la subida de impuestos de 2015" contenían tales artículos.

Cada vez que una fecha de presentación de impuestos regular cae en un sábado, Domingo, o una festividad legal observada en el distrito de Columbia, la fecha de vencimiento de las devoluciones se recorre al siguiente día hábil. En 2018, se ajustarán varias fechas debido a esta regla: la Fecha de vencimiento individual y FBAR; la fecha de vencimiento de la Corporación C; la fecha de vencimiento del formulario 1041 y la fecha de vencimiento extendida; y la fecha de vencimiento extendida de la sociedad.

Para las declaraciones de impuestos a reportar del año 2017 que se vencen en el año 2018, se aplicarán las siguientes fechas de vencimiento.

Forma 2018 fecha de vencimiento (año fiscal 2017)

Formulario W-2 (electrónico o correo) 31 de Enero

Forma 1065 – sociedades 15 de Marzo

Formulario 1120S – corporaciones S 15 de Marzo

Forma 1040 – individuos 17 de Abril

FINCEN 114 – FBAR (se le permitirá extender)

Formulario 1041 – fideicomisos y patrimonios 17 de Abril

Forma 1120 – corporaciones C 17 de Abril

Forma 990 series – organizaciones exentas de impuestos 15 de Mayo

Formulario 5500 series – plan de beneficios para empleados 31 de Julio

Forma

Formulario 1065 extensión 17 de Septiembre

Formulario 1120S extensión 17 de Septiembre

Fechas de vencimiento extendidas

Formulario 1041 extensión 1 de Octubre

Formulario 1120 extensión 15 de Octubre

Formulario 1040 extensión 15 de Octubre

FINCEN 114 (extensión con la forma 1040) 15 de Octubre

Formulario 990 extensión 15 de Noviembre

Formulario 5500 extensión 15 de Noviembre

Para los reportes del año fiscal:

- La sociedad y las declaraciones de impuestos de sociedades se vencerán el día 15 del tercer mes después del final de su año tributario. La fecha de presentación de las sociedades anónimas es inalterable.

- Las declaraciones de impuestos de corporaciones C se vencerán el decimoquinto día del cuarto mes después del final del año tributario. Una regla especial para aplazar el cambio de fecha de vencimiento para las corporaciones C con años fiscales que finalizan el 30 de junio aplaza el cambio hasta el 31 de diciembre de 2025 – un total de diez años.

- Las declaraciones de impuestos del plan de beneficios del empleado se vencen el último día del séptimo mes después de que finalice el año del plan.

Los cambios incluyen:

- Las declaraciones de ingresos de las sociedades. (forma 1065) tendrán un período más largo de la extensión, un máximo de 6 meses.

- La declaración de impuestos sobre la renta de los Estados y fideicomisos (formulario 1041) tendrá una extensión máxima de cinco meses y medio.

- El retorno anual/informe de los planes de beneficios de los empleados tendrá una extensión automática máxima de tres meses y medio.

- El informe de cuentas bancarias y financieras extranjeras (FINCEN 114, FBAR) se adeudará en la misma fecha de vencimiento que la forma individual 1040 y se le permitirá prorrogar por seis meses, alineando así el fbar reportando con la declaración individual de impuestos. Además, el IRS puede renunciar a la sanción por no presentar una solicitud de prórroga oportuna para cualquier contribuyente requerido para presentar por primera vez.

- Las declaraciones de la forma 990 (serie) ahora tendrán un período de 6 meses de prórroga.

Escrito por: Alicia Molina Business Specialist

Alicia Molina es la C E O de la firma REGIATAX GROUP, PC. con más de una década de experiencia tributaria especializada en impuestos de negocios e individuales. A lo largo de su carrera, se ha centrado en simplificar temas tributarios complejos y educar a los clientes para maximizar sus beneficios tributarios y planeación de impuestos. Alicia es responsable de la revisión de las declaraciones de impuestos individuales, federales y multi-estatales. Además de representar a los clientes en las auditorias y resoluciones de problemas fiscales ante el IRS. Provee asesoría de negocios y a su vez incorpora a las empresas a nivel estatal y federal para clientes nacionales e internacionales. Alicia es asesora profesional del programa contable Quick Books e imparte clases del mismo.

Alicia tiene una Licenciatura en Ciencia y Contabilidad De la Universidad de Texas en Dallas, es un preparador de impuestos con licencia federal que tiene derechos ilimitados para practicar ante el IRS, ella ha sido reconocida por el Programa del IRS VITA por sus contribuciones a la comunidad por su trabajo en los centros de asistencia de impuestos para contribuyentes de bajos recursos.

Cómo Abrir un Restaurante en Texas

Abrir un restaurante puede ser un negocio arriesgado, pero con la adecuada planificación, financiación y un mucho trabajo duro es definitivamente factible. Ser dueño de un restaurante exitoso podría ser una de las experiencias más emocionantes y gratificantes de su vida. Así que la pregunta ¿qué está esperando?

Determinar un concepto. El concepto de comida es lo primero que se debe considerar cuando se planea abrir un restaurante. ¿Está buscando un lugar de estilo familiar, una elegante cocina francesa o un restaurante de comida rápida? Tener un concepto les dará a sus clientes potenciales una idea de lo que pueden esperar de su restaurante y también le ayudará a estructurar y organizar otros aspectos de su negocio.

Planear un estilo de servicio. Su concepto de comida, los clientes, los objetivos, y la ubicación desempeñarán un papel a la hora de elegir un estilo de servicio. Hay tres estilos principales: servicio rápido, mediano y de alto nivel. Es importante decidir en qué categoría cae su restaurante y cómo esta distinción ayudará a futuras decisiones, como requisitos de contratación del personal y los precios.

Haga un plan de negocios. Un plan de negocios integral es el componente más crítico en la apertura de un nuevo restaurante. El éxito o el fracaso de su negocio puede estar basado en la fortaleza de su plan de negocios, así que asegúrese de hacer las cosas bien. Cuando esté escribiendo un plan de negocios debe incluir:

Elija un lugar con adecuada zonificación. Es vital que investigue los reglamentos y normas locales de zonificación antes de decidir una ubicación para su restaurante. Los reglamentos consideran que un local comercial, como un restaurante, no puede estar en una zona residencial. Por lo tanto, debe comunicarse con las autoridades correspondientes para averiguar si la propiedad está correctamente categorizada para poner un restaurante, antes de hablar con el propietario acerca de las opciones de arrendamiento.

Registre su negocio. Todos los restaurantes requieren licencia. Esencialmente le otorgan el permiso para abrir sus puertas. En general, las licencias de negocio son emitidas por la ciudad o el municipio local.

Busque entre sus propios recursos. Revise los bienes que tiene a su disposición, probablemente tiene más de los que cree. Considere sus ahorros y cuentas de jubilación, cualquier inversión que tenga en el sector inmobiliario, vehículos de valor u otras pertenencias, junto con otras inversiones que previamente haya hecho. Es posible que pueda vender estos activos o utilizarlos como prestamos colaterales. También debe hablar con su banco sobre de su línea de crédito - pueden ofrecerle suficiente crédito para abrir y poner en marcha su negocio.

Solicite préstamos comerciales del banco. Los préstamos del banco son la forma más común de financiamiento para nuevos negocios. Sin embargo, conseguir un préstamo de un banco como propietario de un restaurante primerizo tiene sus desafíos:

· Encuentre un socio. Un socio de negocios puede ser una gran manera de conseguir el capital inicial que necesita, al mismo tiempo que puede compartir las responsabilidades involucradas en la apertura de un restaurante. También puede encontrar a alguien que quiera invertir en su negocio, pero no involucrarse en el manejo diario de un restaurante. De cualquier manera, asegúrese de poner por escrito los roles y responsabilidades de cada socio. También asegúrese de elegir a sus socios cuidadosamente -especialmente cuando se trata de miembros de la familia.

· Aproveche programas de gobierno. Hay numerosos programas locales, estatales y federales que existen únicamente para proporcionar apoyo financiero a las pequeñas empresas. Investigue si califica su nuevo negocio - puede sorprenderse por los recursos que hay disponibles, pues también hay incentivos especiales para minorías y adultos mayores.

Suministros y materiales

Contacte a proveedores de alimentos. Los distribuidores juegan un papel importante en el éxito de su negocio y usted querrá elegir un proveedor confiable que le ofrezca productos de buena calidad de forma rápida y constante.

Busque tiendas alrededor. Asegúrese de darse una vuelta antes de firmar un acuerdo con los proveedores. Conseguir una buena oferta no necesariamente significa elegir el proveedor con el precio más bajo. La calidad de la comida y el servicio son más importantes.

Conozca su mercado objetivo. Tenga en cuenta que es imposible atraer al 100% del mercado. Usted no puede satisfacer a todos. Con esto en mente, enfóquese en su mercado objetivo. Identifique sus necesidades y haga todo lo posible para satisfacerlas. Algunos ejemplos son:

Ofrezca incentivos utilizando redes sociales. Facebook, Twitter, Instagram, y otras redes sociales son los medios de esta generación para el marketing de boca a boca. Promueva la actividad en redes sociales que promocione su restaurante ofreciendo incentivos tales como:

Mantenga los engranajes funcionando

Manténgase actualizado en materia legal. Es importante estar en la cima de todos los asuntos legales en el negocio de los restaurantes. El hecho de no tener los permisos correctos puede resultar en fuertes sanciones, como multas y cierre de su restaurante. Contacte a su Contador para que le asesore en cómo llevar su contabilidad

Encárguese de la contabilidad. La clave de cualquier negocio exitoso es sencilla: ganancias. Los negocios necesitan ganar dinero para sobrevivir y para hacer dinero necesita saber sistemas básicos de contabilidad para controlar el flujo de efectivo, reducir las pérdidas y maximizar sus beneficios.

Escuche al empleado y la retroalimentación del cliente. En el negocio de restaurantes siempre hay espacio para mejorar. Escuchar los comentarios de clientes y empleados es una buena manera de saber lo que está haciendo bien y lo que podría hacer mejor.

Abrir un restaurante puede ser un negocio arriesgado, pero con la adecuada planificación, financiación y un mucho trabajo duro es definitivamente factible. Ser dueño de un restaurante exitoso podría ser una de las experiencias más emocionantes y gratificantes de su vida. Así que la pregunta ¿qué está esperando?

Determinar un concepto. El concepto de comida es lo primero que se debe considerar cuando se planea abrir un restaurante. ¿Está buscando un lugar de estilo familiar, una elegante cocina francesa o un restaurante de comida rápida? Tener un concepto les dará a sus clientes potenciales una idea de lo que pueden esperar de su restaurante y también le ayudará a estructurar y organizar otros aspectos de su negocio.

- Algunos conceptos posibles son: mariscos, parrilla, restaurante familiar, restaurante casual, típico, pizzería, sandwichería, cafetería y panadería.

- Una vez que se haya decidido por un concepto puede elaborar el menú. Algunas cosas a considerar al planear un menú son: lo que están ofreciendo sus competidores y de donde vendrán los ingredientes que necesita.

Planear un estilo de servicio. Su concepto de comida, los clientes, los objetivos, y la ubicación desempeñarán un papel a la hora de elegir un estilo de servicio. Hay tres estilos principales: servicio rápido, mediano y de alto nivel. Es importante decidir en qué categoría cae su restaurante y cómo esta distinción ayudará a futuras decisiones, como requisitos de contratación del personal y los precios.

- Restaurantes de servicio rápido o de comida rápida son conocidos por sus menús de bajo costo y rápida preparación. Los ejemplos incluyen hamburguesas, pizzerías y comidas típicas como taquerías.

- Restaurantes de mediana escala, a mitad de camino entre restaurantes de comida rápida y de lujo. Ofrecen menús de buen valor y servicio completo. Algunos ejemplos son los buffetes y barras de ensaladas.

- Restaurantes que se precian de ofrecer excelente comida y servicio de alta calidad a precios más altos. Los establecimientos gourmet son el tipo más común de esta categoría.

Haga un plan de negocios. Un plan de negocios integral es el componente más crítico en la apertura de un nuevo restaurante. El éxito o el fracaso de su negocio puede estar basado en la fortaleza de su plan de negocios, así que asegúrese de hacer las cosas bien. Cuando esté escribiendo un plan de negocios debe incluir:

- Una descripción completa de su concepto.

- Una descripción de sus clientes objetivo.

- Un esquema del menú y posibles precios.

- La mayor información financiera posible. Incluir información sobre su capital inicial (cuánto dinero tiene y de dónde proviene), estimación de sus ingresos a largo plazo y los gastos.

- Información del plan de mercado de su restaurante.

- Detalles de su plan para contratar y capacitar empleados, así como un resumen del programa de retención del personal.

- También debe incluir una sección de cómo va a lidiar con las presiones y problemas que tiene que enfrentar diariamente.

Elija un lugar con adecuada zonificación. Es vital que investigue los reglamentos y normas locales de zonificación antes de decidir una ubicación para su restaurante. Los reglamentos consideran que un local comercial, como un restaurante, no puede estar en una zona residencial. Por lo tanto, debe comunicarse con las autoridades correspondientes para averiguar si la propiedad está correctamente categorizada para poner un restaurante, antes de hablar con el propietario acerca de las opciones de arrendamiento.

- Las leyes de zonificación también regulan cómo desea utilizar el espacio, así como cualquier renovación o mejora que quiera hacer, por lo que es importante comprender todos los pros y contras de los reglamentos con respecto a esa propiedad antes de comprometerse a un contrato de renta.

- Si piensa tener un bar en su restaurante, asegúrese de preguntar por la venta de bebidas alcohólicas. Algunos municipios prohíben la venta de alcohol en ciertas zonas.

Registre su negocio. Todos los restaurantes requieren licencia. Esencialmente le otorgan el permiso para abrir sus puertas. En general, las licencias de negocio son emitidas por la ciudad o el municipio local.

- Vaya a la oficina correspondiente para solicitar la licencia. Allí se le pedirá llenar una solicitud y pagar una cuota.

- También debe contactar al Departamento Estatal de ingresos para determinar si usted está obligado a registrar su negocio con el estado.

- La mayoría de los permisos de salud sólo se otorgarán después de que el restaurante pase una inspección sanitaria. Por lo tanto, es importante entender los requisitos locales para garantizar que cualquier configuración prevista de la cocina o comedor será según las reglas del Departamento de salud local.

- Si un restaurante planea tocar música en vivo o música grabada debe obtener una licencia de copyright de la agencia adecuada. Los dos organismos principales son la Sociedad Americana de Compositores, Autores y Editores (ASCAP) y Broadcast Music, Inc. (BMI).

- El inspector de salud puede verificar que su refrigerador registre la temperatura correcta y asegurarse de que su establecimiento tiene suficientes lavabos en los lugares correctos.

- El inspector también comprobará que tiene licencia como operador de servicio de alimentos y cualquier otra documentación de salud que se necesite.

Busque entre sus propios recursos. Revise los bienes que tiene a su disposición, probablemente tiene más de los que cree. Considere sus ahorros y cuentas de jubilación, cualquier inversión que tenga en el sector inmobiliario, vehículos de valor u otras pertenencias, junto con otras inversiones que previamente haya hecho. Es posible que pueda vender estos activos o utilizarlos como prestamos colaterales. También debe hablar con su banco sobre de su línea de crédito - pueden ofrecerle suficiente crédito para abrir y poner en marcha su negocio.

Solicite préstamos comerciales del banco. Los préstamos del banco son la forma más común de financiamiento para nuevos negocios. Sin embargo, conseguir un préstamo de un banco como propietario de un restaurante primerizo tiene sus desafíos:

- Factor de riesgo inherente. Por lo general, los bancos consideran muy riesgoso financiar a los nuevos restaurantes, ya que más del 25% fracasa durante el primer año de vida. Los préstamos bancarios también son riesgosos para los dueños de restaurantes. Si el negocio decae, el propietario seguirá siendo responsable de pagar el préstamo.

- Sesgo contra los dueños primerizos. Los prestamistas examinan cuidadosamente las solicitudes para restaurantes y los dueños primerizos generalmente se enfrentan a prestamistas escépticos cuando presentan sus planes de negocio. Las instituciones de crédito prefieren candidatos que presenten pruebas de éxitos anteriores.